Новости рынков |ДВМП, НМТП, НКХП - акции компаний могут находиться под давлением в ближайшие дни

- 02 апреля 2018, 10:42

- |

Прокуратура предъявила ряд обвинения Магомедову, включая хищения. В субботу московский суд арестовал Магомедова на два месяца. Тем не менее детали расследования пока не раскрываются.

Новость негативна для публичных активов суммы, включая FESCO, Группу НМТП и Новороссийский комбинат хлебопродуктов (НКХ), акции которых могут торговаться под давлением в ближайшие дни. У нас нет официальных рекомендаций по этим компаниям.АТОН

- комментировать

- ★1

- Комментарии ( 0 )

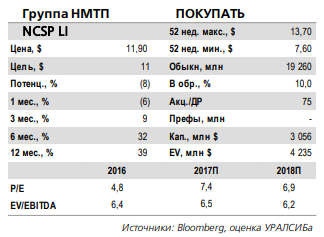

Новости рынков |НМТП может увеличить дивидендные выплаты

- 26 февраля 2018, 19:38

- |

Структуры Группы Сумма продают один из своих ключевых активов

ФАС разрешила Транснефти установить контроль над НМТП, одобрив покупку доли у Суммы. ФАС удовлетворило ходатайство Транснефти о приобретении 50% голосующих акций зарегистрированной на Кипре компании «Омирико Лимитед», которая опосредовано, через Novoport Holding Ltd., владеет пакетом голосующих акций ПАО «НМТП» в размере 50,1%. В свою очередь, Омирико Лимитед на паритетных началах владеют структуры Транснефти и Группы Сумма. Сделка пока не закрыта.

НМТП может увеличить дивидендные выплаты. Сделка с Транснефтью позволит Сумме привлечь средства для увеличения доли в Трансконтейнере. На наш взгляд, в дальнейшем Транснефть может сфокусироваться на развитии наливных терминалов НМТП и продать активы НМТП (в частности, контейнерные и зерновые терминалы), не связанные с перевалкой наливных грузов. Однако реализация такого сценария, по нашему мнению, маловероятна до продажи 20-процентного госпакета НМТП, в отношении сроков которого по-прежнему сохраняется неопределенность. После покупки пакета Суммы в НМТП Транснефть будет заинтересована в повышении дивидендных выплат НМТП. Мы не исключаем, что это может быть осуществлено за счет роста долговой нагрузки НМТП.Уралсиб

Новости рынков |Сумма может потратить прибыль от продажи НМТП на активизацию в других направлениях

- 26 февраля 2018, 15:40

- |

ФАС одобрила ходатайство Транснефти о выкупе доли группы Сумма в НМТП. Сейчас Транснефть и Сумма через СП Novoport Holding Ltd на паритетной основе владеют 50,1% НМТП, еще 10,5% монополия контролирует самостоятельно через Транснефть-сервис, 20% порта принадлежит Росимуществу, еще 5,3% — у ОАО РЖД. В Транснефти отметили лишь, что «в настоящее время никакой сделки не осуществлено». В Сумме же заявили, что получили «хорошее предложение» от Транснефти и обсуждают его, пояснив, что «группа как стратегический инвестор заинтересована в контроле над своими активами, а приватизация НМТП до сих пор не состоялась».

Если сделка будет проводиться по текущей цене, то это может быть выгодно для Суммы. В тоже время, многие участники рынка считали, что Сумма поборется за НМТП, т.к. это один из самых прибыльных активов в группе. На этом фоне его продажа вызывает определенное удивление. Возможно, компании хочет получить денежные средства для активизации своих усилий в других направлениях.Промсвязьбанк

Новости рынков |Транснефть - возможный выкуп доли Суммы в НМТП нейтрален для акций компании

- 26 февраля 2018, 14:54

- |

Транснефть намерена выкупить долю Суммы (50%) в Omirico Ltd, которая, в свою очередь, владеет 50% в Группе НМТП, получив 100% в офшоре. Если сделка состоится, эффективная доля Транснефти вырастет до свыше 60%. Сумма сообщила, что сделки пока нет, но предлагаемая Транснефтью цена выглядит привлекательно.

На настоящий момент мы считаем новость нейтральной для динамики акций. Во-первых, цена сделки неизвестна. Однако мы не исключаем, что Транснефть может заплатить хорошую премию к текущей рыночной цене. Напомним, что в 2010 Сумма и Транснефть, неофициально, заплатили около $2 млрд за 50% в Группе НМТП, а значит общая рыночная капитализация порта оценивалась примерно в $4 млрд. Мы считаем, что Транснефть может заплатить, как минимум, ту же цену Сумме в этот раз, что предполагает премию 38% к текущей рыночной капитализации ($2.8 млрд) и соответствует мультипликатору P/E около 10x, который представляется оправданным для такого высококачественного актива. Тем не менее сделка скорее всего не подразумевает обязательной оферты миноритариям, так как вероятно будет структурирована на уровне офшора, поэтому акции порта никак не отреагировали на новость. Во-вторых, вопрос состоит в том, что Транснефть будет делать с портом после сделки. Он, по сути, является непрофильным активом для монополии. Нефть и нефтепродукты приносят всего около 30% в EBITDA порта, а оставшаяся часть приходится на контейнеры и сухогрузы. Есть несколько вариантов: a) сохранить статус-кво; b) консолидировать 100% порта, купив долю государства (20%) и миноритариев; c) разделить нефтяные и ненефтяные терминалы, а затем продать последние инвесторам; d) приватизировать порт. Сейчас сложно делать выводы, но варианты a,b,c более вероятны, чем последний. У нас нет официальной рекомендации по акциям, но мы не видим риска снижения их цены на данный момент. Вопрос заключается в том, реализуется ли потенциал роста акций после сделки.АТОН

Новости рынков |Заинтересованность в активах группы НМТП проявили такие участники как DP World, Группа «Сумма» и группа Delo

- 02 декабря 2016, 10:21

- |

DP WORLD ПОДТВЕРДИЛА ИНТЕРЕС К ГРУППЕ НМТП

DP World готова претендовать на долю в Группе «НМТП» совместно с РФПИ. Компания считает, что Группа «НМТП» — «очень интересный актив, но сделка достаточно сложная из-за большого числа участников». В общей сложности DP World планирует инвестировать в российские порты до 2 млрд долл.DP World готова претендовать на долю в Группе «НМТП» совместно с РФПИ. Компания считает, что Группа «НМТП» — «очень интересный актив, но сделка достаточно сложная из-за большого числа участников». В общей сложности DP World планирует инвестировать в российские порты до 2 млрд долл.

АТОНИнтерес со стороны стратегических инвесторов растет. Кроме DP World заинтересованность в активах проявили Группа «Сумма» и группа Delo. В то же самое время три основных акционера: «Транснефть» (36%), Росимущество (20%) и «РЖД» (5%) планируют продать свои доли в «НМТП». Пока неясно, будут ли все эти доли объединены, и контрольный пакет будет продан одному новому акционеру, или все доли будут проданы по отдельности разным инвесторам. Мы не имеем официальной рекомендации по Группе «НМТП», но считаем, что приватизация может стать катализатором для ее акций.

Новости рынков |Группа Сумма - возможный претендент увеличения доли в НМТП

- 01 декабря 2016, 11:45

- |

Текущая капитализация НМТП составляет 125,32 млрд руб. Интерес большого количества игроков может положительно отразиться на котировках акций порта, т.к. возможна продажа с хорошей премией к рынку. В качестве осинового претендента мы рассматриваем все-таки группу Сумма, т.к. у холдинга уже есть доля в НМТП и она более всех заинтересована в ее увеличении.Промсвязьбанк

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс